Viele träumen davon, ihren Job im Angestelltenverhältnis zu beenden und sich selbstständig zu machen – sie fürchten aber die Unsicherheit und finanzielle Engpässe. Keine Angst: Eine solide Vorsorge ist auch für Selbstständige machbar.

Gratulation: Sie wagen den Sprung in die Selbstständigkeit und starten Ihr eigenes Business! Sie sind voller Begeisterung und Tatendrang – gleichzeitig treiben Sie viele Fragen um. Reicht das Startkapital? Funktioniert meine Geschäftsidee? Und was, wenn mir etwas passiert?

Das ist in Ihrer Situation tatsächlich eine der wichtigsten Fragen. Denn als selbstständige Unternehmerin oder selbstständiger Unternehmer geniessen Sie bei der Vorsorge viele Gestaltungsfreiheiten. Entsprechend gross ist die Verantwortung, die Sie für sich selbst und Ihre Angehörigen tragen. Denn: Arbeitnehmende und Selbstständigerwerbende verfügen nicht über die gleiche soziale Absicherung. Überlassen Sie daher nichts, was Ihre Vorsorge betrifft, dem Zufall.

Die 1. Säule der Vorsorge (Alters- und Hinterlassenenversicherung, Invalidenversicherung, Erwerbsersatzordnung, Familienzulagen) ist für alle obligatorisch. Anmelden müssen Sie sich aber selbst. Kontaktieren Sie hierzu die kantonale Ausgleichskasse Ihres Firmensitzes.

Alles Weitere ist für Sie als Unternehmerin oder Unternehmer theoretisch optional. Doch es gibt klare Empfehlungen: Was die Altersvorsorge und den Schutz bei langfristiger Erwerbsunfähigkeit betrifft, sind die 2. und/oder 3. Säule unumgänglich. Neben der Pensionskasse sind auch Krankentaggeldversicherung und Unfallversicherung zwar freiwillig, aber in der Schweiz meist eine Selbstverständlichkeit. Zu gross ist das finanzielle Risiko, sollten Sie verunfallen oder krankheitshalber länger ausfallen.

Einen Überblick und weitere Informationen zu Versicherungsoptionen finden Sie auf unserer Selbstständigkeitsseite. Mit dem Versicherungscheck ermitteln Sie in nur drei Minuten, welche Versicherungen für Ihr KMU sinnvoll sein könnten.

Das Vorsorgesystem der Schweiz basiert auf drei Säulen: der staatlichen, der beruflichen und der privaten Vorsorge. Das Ziel dieses Vorsorgesystems ist die finanzielle Absicherung der Menschen im Alter, bei Invalidität und im Todesfall.

Die obligatorische 1. Säule, auch staatliche Vorsorge genannt, umfasst die Alters- und Hinterlassenenversicherung (AHV), die Invalidenversicherung (IV) und Ergänzungsleistungen (EL). Sie dient der Existenzsicherung.

Die 2. Säule beinhaltet die berufliche Vorsorge (BVG) und die Unfallversicherung (UVG). Die BVG ist für Angestellte mit einem Jahreslohn über CHF 22 680 (Stand 2025) obligatorisch und liegt in der Verantwortung der Arbeitgeberin oder des Arbeitgebers. Zusammen mit der 1. Säule sollte sie ursprünglich den gewohnten Lebensstandard auch nach der Pensionierung ermöglichen. Da dies heute in den meisten Fällen nicht mehr realistisch ist, hat die private Vorsorge stark an Bedeutung gewonnen.

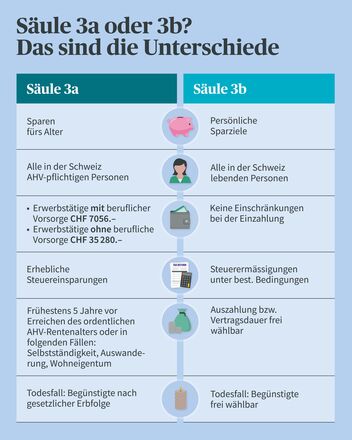

Wer privat vorsorgen will, zahlt Beiträge in die 3. Säule ein. Diese ist eine freiwillige und flexible Ergänzung zur staatlichen und beruflichen Vorsorge und ermöglicht es, Vorsorgelücken zu schliessen. Die Auszahlung erfolgt als Rente und/oder Kapital. Es wird unterschieden zwischen gebundener (Säule 3a) und freier Vorsorge (Säule 3b).

Als selbstständige Unternehmerin oder selbstständiger Unternehmer sind Sie für Ihre Altersvorsorge selbst verantwortlich. Sie sollten sich unbedingt in Eigeninitiative einer BVG-Einrichtung anschliessen und/oder regelmässig Beiträge in die Säule 3a oder 3b einzahlen. Andernfalls droht Ihnen nach der Pensionierung eine Vorsorgelücke. Die AXA bietet verschiedene Vorsorgelösungen für Unternehmen sowie einen attraktiven Vorsorgeplan für Privatpersonen an.

Ja, dies ist aus unserer Sicht sinnvoll – ausser sie weichen für ihre Vorsorge vollständig auf die Säule 3a/3b aus. Viele Inhaberinnen und Inhaber einer Einzelfirma, Kollektiv- oder Kommanditgesellschaft schliessen sich freiwillig einer Vorsorgestiftung an. Vielleicht verfügt Ihre Branche oder der Branchenverband über eine eigene Pensionskasse? Eine Alternative dazu ist immer die Stiftung Auffangeinrichtung BVG. Diese Stiftung versichert im Auftrag des Bundes als einzige Vorsorgeeinrichtung der Schweiz alle anschlusswilligen Arbeitgebenden und Selbstständigen, allerdings nur mit den obligatorischen Mindestleistungen.

Einen Spezialfall gibt es: Wer eine Aktiengesellschaft (AG) oder eine Gesellschaft mit beschränkter Haftung (GmbH) gründet, gilt versicherungstechnisch als Angestellte oder Angestellter der eigenen Firma. In diesem Fall gilt die Unterstellungspflicht und das Pensionskassenguthaben muss in die neue Pensionskasse eingebracht werden. Dies gilt auch dann, wenn neben Ihnen noch keine weiteren Angestellten existieren.

Sollte Ihnen etwas zustossen, kann dies, gerade für selbstständig Erwerbende, einschneidende und langfristige Folgen haben. Nicht nur für Sie, sondern auch für Angehörige und Geschäftspartnerinnen und -partner. Je nach Lebenssituation ist eine Erwerbsunfähigkeits- oder Todesfallversicherung sinnvoll, um von Ihnen finanziell abhängige Personen zu schützen.

Sie können die Vorsorge in der 2. Säule reduzieren. Es ist möglich, nur noch die Minimalleistungen zu versichern oder die Zahlungen zu pausieren. Wenn sich der Geschäftsverlauf wieder verbessert, können die Zahlungen wieder fortgesetzt werden.

Stimmt Ihre Absicherung – fürs Erwerbsleben ebenso wie fürs Alter – mit Ihren Bedürfnissen überein? Gelingt es Ihnen aktuell, für später zu sparen? Wägen Sie die Stärken und Schwächen der verschiedenen Optionen ab und überlegen Sie in Ruhe, was in Ihrer Situation sinnvoll ist. Der Anschluss an eine Pensionskasse? Regelmässige Einzahlungen auf ein Säule-3a-Konto? Oder ist Ihr grösstes Risiko ein Erwerbsausfall? Besprechen Sie Ihre individuellen Ziele mit einer Vorsorgeberaterin oder einem Vorsorgeberater. Falls Sie die für Sie stimmige Vorsorgelösung noch nicht gefunden haben, unterstützen wir Sie gerne. Kontaktieren Sie uns.