Wer Entscheidungen für die Mitarbeitenden eines Unternehmens treffen muss, trägt viel Verantwortung – nicht zuletzt, wenn es um die berufliche Vorsorge geht. Egal, ob ein Unternehmen gegründet oder eine Pensionskasse gewechselt wird, die Wahl der BVG-Lösung hat einen starken Einfluss auf die Altersvorsorge der Mitarbeitenden. Ein relevanter Faktor ist dabei der Umwandlungssatz: Er bestimmt, wie hoch die Rente der Arbeitnehmenden später einmal ausfallen wird.

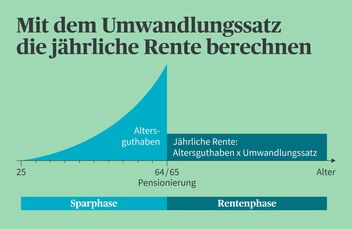

Der Umwandlungssatz ist ein festgelegter Prozentsatz, mit dessen Hilfe auf Basis des angesparten Altersguthabens ausgerechnet wird, wie hoch die jährliche Rente ausfällt.

Die einfache Formel lautet: Altersguthaben × Umwandlungssatz = jährliche Rente

Die Umwandlungssätze werden vom Bundesrat (Obligatorium) bzw. von den Vorsorgeeinrichtungen (Überobligatorium) bestimmt. Folgende Faktoren beeinflussen ihre Höhe:

Zunächst einmal gilt es, die allgemeine Lebenserwartung zu nennen. Logisch, denn je älter die Pensionierten werden, desto länger beziehen sie ihre garantierte Altersrente.

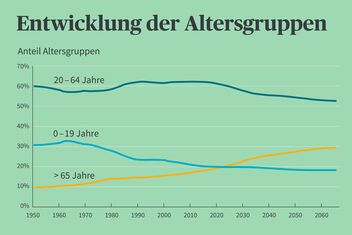

1948 betrug die Lebenserwartung eines 65-jährigen Mannes knapp 12 Jahre, diejenige einer 65-jährigen Frau etwas mehr als 13 Jahre. Aktuell beträgt diese Lebenserwartung bei den Frauen 22,7 Jahre und bei den Männern 19,8 Jahre. Gemäss dem Bundesamt für Statistik wird die Lebenserwartung der 65-jährigen Frauen bis 2060 auf fast 27 Jahre ansteigen, diejenige der 65-jährigen Männer auf etwa 25 Jahre.

Ausserdem spielt auch der sogenannte technische Zinssatz eine Rolle. Dieser widerspiegelt, welcher Anlageertrag auf dem Altersguthaben des Versicherten während der Rentenbezugsdauer (also auf demjenigen Teil des Altersguthabens, welcher noch nicht in Form von Renten ausbezahlt wurde) noch erzielt werden kann. Der technische Zins wird deshalb beeinflusst von der Erwartungshaltung der Pensionskasse bezüglich langfristiger Renditen von risikoarmen Anlagen.

Wenn eine Altersrentnerin oder ein Altersrentner verstirbt, werden unter Umständen weiterhin Leistungen ausgerichtet. Zum Beispiel hat ein hinterbliebener Ehegatte oder allenfalls auch eine Lebenspartnerin oder ein Lebenspartner Anspruch auf eine Rente (z. B. in Höhe von 60 Prozent der Altersrente). Im Umwandlungssatz müssen auch diese Leistungen mitberücksichtigt werden.

Eine der grössten Herausforderungen für Schweizer Pensionskassen liegt in der Festlegung von nachhaltig finanzierbaren Umwandlungssätzen. Aufgrund des demografischen Wandels – der sich im Ausscheiden der Babyboomer-Generation aus dem Erwerbsleben und in der damit verbundenen Zunahme der Pensionierungen widerspiegelt – fällt die Umverteilung von Erwerbstätigen zu Rentnern durch inkorrekt festgelegte Umwandlungssätze auch in der beruflichen Vorsorge zunehmend ins Gewicht. Dem gilt es entgegenzuwirken, denn eine solche Umverteilung widerspricht dem Prinzip des Kapitaldeckungsverfahrens der beruflichen Vorsorge, das besagt, dass jeder Generation nur so viel an Rente bezahlt wird, wie durch das gesparte Kapital finanzierbar ist.

Doch Umwandlungssatz ist nicht gleich Umwandlungssatz. Er variiert je nachdem, ob das Altersguthaben dem obligatorischen oder dem überobligatorischen Teil zugeschrieben wird.

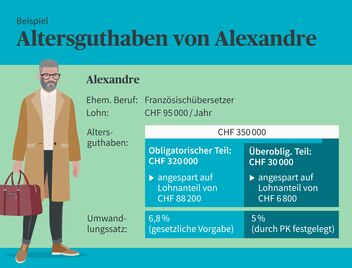

Für den obligatorischen Teil, insbesondere Pensionskassenbeiträge auf einem jährlichen Lohn von bis zu CHF 90'720, wird der Umwandlungssatz vom Bund bestimmt: Er ist im Bundesgesetz über die berufliche Alters-, Hinterlassenen und Invalidenvorsorge (BVG) festgeschrieben und beträgt derzeit 6,8 Prozent. Weil es gesetzlich nicht erlaubt ist, einen niedrigeren Umwandlungssatz anzuwenden, nennt man ihn auch Mindestumwandlungssatz. Ein angespartes Altersguthaben von CHF 100'000 ergibt nach dem aktuellen Mindestumwandlungssatz also CHF 6800 Rente pro Jahr.

Beim überobligatorischen Teil des Altersguthabens (also insbesondere demjenigen Teil aus Pensionskassenbeiträgen auf Lohnanteilen über CHF 90'720) sind die Vorsorgeeinrichtungen nicht an einen bestimmten Umwandlungssatz gebunden, der Stiftungsrat der Pensionskasse kann ihn frei festlegen. Betrachten wir mit Alexandre ein Beispiel für eine fiktive Pensionskasse:

Es ist allerdings nicht immer so einfach, denn im Markt gibt es ja auch noch weitere Möglichkeiten:

Viele Pensionskassen kennen nur einen Umwandlungssatz und wenden diesen für das gesamte Altersguthaben an. Man spricht dann von einem «umhüllenden Umwandlungssatz». Kommt hingegen ein anderer Umwandlungssatz für den obligatorischen und den überobligatorischen Teil des Altersguthabens zur Anwendung, dann spricht man von einem «gesplitteten Umwandlungssatz».

Wird der gesplittete Umwandlungssatz angewandt, werden der obligatorische und überobligatorische Teil getrennt betrachtet und je zum vorgesehenen Umwandlungssatz umgewandelt.

Beim umhüllenden Umwandlungssatz wird ein einziger Umwandlungssatz gleichermassen aufs Obligatorium und Überobligatorium angewandt.

Ein umhüllender Umwandlungssatz unter dem Mindestumwandlungssatz (6,8 Prozent) ist nur möglich, weil für jeden Versicherten die gesetzliche Minimalrente nicht unterschritten werden darf. Diese berechnet sich aus dem obligatorischen Teil, auf den der Mindestumwandlungssatz angewandt wird, in Sabines Fall also: 6,8 Prozent von CHF 300'000 = CHF 20'400. Da ihre Altersrente bei Anwendung des umhüllenden Umwandlungssatzes total bei CHF 34'800 liegt, ist diese gesetzliche Vorgabe erfüllt und die Pensionskassen darf die mit dem umhüllenden Umwandlungssatz berechnete Altersrente ausrichten. Wäre die umhüllend berechnete Altersrente tiefer als CHF 20'400, dann müsste die Pensionskasse die Altersrente erhöhen auf diesen Betrag. Die gleiche Kontrollberechnung (man spricht auch von der sogenannten Schattenrechnung) muss eine Pensionskasse auch ausführen, wenn sie zwar einen gesplitteten Umwandlungssatz, im obligatorischen Teil aber einen Umwandlungssatz unter dem Mindestumwandlungssatz anwendet.

Ja. Ein hoher Umwandlungssatz beeinflusst auch die Renten der zukünftigen Rentnerinnen und Rentner, also der heute jungen Generation – und zwar negativ!

Ist der Umwandlungssatz zu hoch, reicht das Geld der Rentnerinnen und Rentner allein nicht aus, um ihre Renten zu finanzieren. Dies hat zur Folge, dass Geld zur Sicherung der Renten eingesetzt werden muss, das sonst in Form einer höheren Verzinsung den heute noch arbeitenden Versicherten zugutekommen würde. Wenn das Alterskapital während des gesamten Berufslebens attraktiv verzinst wird, führt dies zu einer höheren Rente, auch wenn der Umwandlungssatz etwas tiefer ist.

Was müssen Entscheidungsträgerinnen und -träger von Unternehmen beachten, um ihrer Verantwortung, die richtige BVG-Lösung für ihre Angestellten zu finden, gerecht zu werden? Zentral ist, dass sie bei der Wahl der Pensionskasse deren langfristige finanzielle und strukturelle Leistungs- und Risikofähigkeit umfassend berücksichtigen (z. B. anhand relevanter Kennzahlen) und gleichzeitig auch das Umwandlungssatz-Modell der Pensionskassen genauer anschauen.

In puncto Umwandlungssatz gilt insbesondere: