Chi ha il compito di decidere per il personale di un’azienda ha parecchia responsabilità sulle spalle – soprattutto quando si tratta di previdenza professionale. Che sia la costituzione di un’azienda o il cambio della cassa pensione, la scelta della soluzione LPP influisce in maniera determinante sulla previdenza per la vecchiaia del personale. Un fattore di rilevanza è l’aliquota di conversione: stabilisce infatti a quanto ammonterà la rendita futura dei dipendenti.

L’aliquota di conversione è una percentuale prestabilita mediante la quale, sulla base degli averi di vecchiaia risparmiati, viene calcolato l’ammontare della rendita annua.

La formula semplice è: averi di vecchiaia x aliquota di conversione = rendita annua

Le aliquote di conversione vengono fissate dalla Confederazione (regime obbligatorio) o dagli istituti di previdenza (regime sovraobbligatorio). Naturalmente non si tratta di valori arbitrari. Sulle percentuali relative alle aliquote di conversione incidono i fattori indicati di seguito.

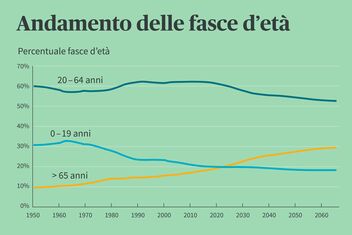

Innanzitutto va citata l’aspettativa di vita generale. È logico, perché più i pensionati vivono a lungo, maggiore sarà il periodo in cui percepiscono la loro rendita di vecchiaia garantita.

Nel 1948 l’aspettativa di vita di un uomo di 65 anni era pari a poco meno di 12 anni, quella di una donna di 65 anni a poco più di 13 anni. Attualmente questa aspettativa di vita si è alzata a 22,7 anni per le donne e a 19,8 anni per gli uomini. Secondo l’Ufficio federale di statistica l’aspettativa di vita delle donne di 65 anni aumenterà a quasi 27 anni entro il 2060, quella degli uomini di 65 anni a circa 25 anni.

Inoltre, anche il cosiddetto tasso d’interesse tecnico ha la sua importanza. Esso riflette i proventi da investimento che possono ancora essere realizzati sugli averi di vecchiaia della persona assicurata nell’arco della durata di corresponsione della rendita (ossia sulla porzione degli averi di vecchiaia che non è ancora stata versata sotto forma di rendite). Il tasso d’interesse tecnico è dunque influenzato dall’aspettativa della cassa pensione rispetto ai rendimenti a lungo termine di investimenti a basso rischio.

In alcuni casi, al decesso di una persona a beneficio della rendita continuano a essere erogate prestazioni – ad esempio quando un coniuge o eventualmente anche un convivente superstite ha diritto a una rendita (ad es. pari al 60 per cento della rendita di vecchiaia). Nell’aliquota di conversione devono essere considerate anche queste prestazioni.

Una delle maggiori criticità per le casse pensione svizzere è stabilire aliquote di conversione finanziabili nel lungo periodo. A causa del cambiamento demografico – che si riflette nell’uscita dalla vita lavorativa della generazione dei baby boomer e nel conseguente aumento dei pensionamenti – la ridistribuzione dalle persone che esercitano un’attività lucrativa a quelle beneficiarie di rendita, dovuta ad aliquote di conversione inidonee, si accentua sempre di più anche nella previdenza professionale. Bisognerà contrastare questa dinamica, perché una simile ridistribuzione contraddice il principio del sistema di capitalizzazione della previdenza professionale, secondo cui a ogni generazione viene riconosciuto soltanto l’ammontare di rendita finanziabile con il capitale risparmiato.

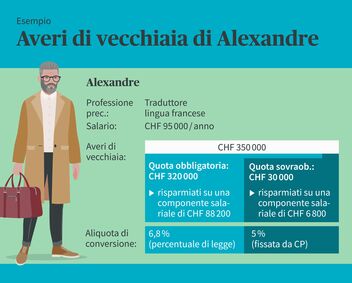

Ma l’aliquota di conversione non è sempre uguale. Varia a seconda che gli averi di vecchiaia rientrino nel regime obbligatorio o sovraobbligatorio.

Per la quota obbligatoria, in particolare i contributi della cassa pensione calcolati su un salario annuo fino a CHF 90 720, l’aliquota di conversione viene stabilita dalla Confederazione: è fissata nella Legge sulla previdenza professionale (LPP) e attualmente è pari al 6,8 per cento. Non essendo consentito per legge applicare un’aliquota di conversione più bassa, essa si chiama anche aliquota minima di conversione. Con un avere di vecchiaia risparmiato pari a CHF 10 000 , all’aliquota minima di conversione attuale si ottiene dunque una rendita annua di CHF 6800.

Nella porzione sovraobbligatoria degli averi di vecchiaia (in particolare, quindi, nella parte di contributi della cassa pensione calcolata sulle componenti salariali che superano i CHF 90 720) gli istituti di previdenza non sono vincolati a un’aliquota di conversione specifica e il consiglio di fondazione della cassa pensione può stabilirla liberamente. Guardiamo insieme ad Alexandre un esempio della soluzione di un cassa pensione fittizio:

Ma non è sempre così semplice, visto che sul mercato esistono anche altre possibilità:

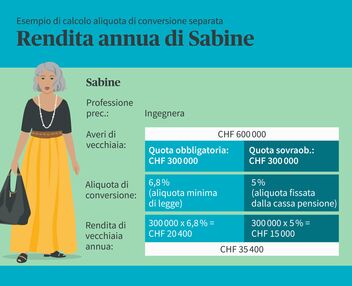

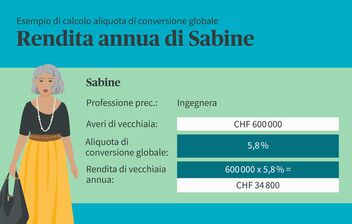

Molte casse pensione hanno una sola aliquota di conversione che applicano su tutti gli averi di vecchiaia. In tal caso si parla di «aliquota di conversione globale». Quando invece si utilizza un’aliquota di conversione per la quota obbligatoria e un’altra per quella sovraobbligatoria degli averi di vecchiaia, si parla di «aliquota di conversione separata».

Se si utilizza l’aliquota di conversione separata, la quota obbligatoria e quella sovraobbligatoria vengono considerate separatamente e su ciascuna di esse si applica l’aliquota di conversione prevista .

Nel caso dell’aliquota di conversione globale si applica una sola aliquota sia sulla quota obbligatoria che su quella sovraobbligatoria.

Un’aliquota di conversione globale inferiore a quella minima (6,8 per cento) è possibile solo se per ciascun assicurato non si scende al di sotto della rendita minima per legge. Quest’ultima si calcola sulla quota obbligatoria su cui viene applicata l’aliquota minima di conversione; nel caso di Sabine quindi: 6,8 per cento di 300 000 = CHF 20 400. Poiché la sua rendita di vecchiaia, applicando l’aliquota di conversione globale, è pari complessivamente a CHF 34 800, il criterio di legge summenzionato risulta essere soddisfatto e la cassa pensione può corrispondere la rendita di vecchiaia calcolata con l’aliquota di conversione globale. Se la rendita di vecchiaia calcolata con l’aliquota globale fosse stata inferiore a 20 400, la cassa pensione avrebbe dovuto aumentarla a tale importo. Lo stesso calcolo di controllo (si parla anche del cosiddetto calcolo di conformità) va effettuato anche quando la cassa pensione, pur applicando un’aliquota di conversione separata, per la quota obbligatoria utilizza invece un’aliquota di conversione inferiore a quella minima.

Sì. Un’aliquota di conversione elevata ha delle ripercussioni negative anche sulle rendite delle future persone pensionate, quindi sulla giovane generazione di oggi!

Se l’aliquota di conversione è troppo elevata il solo avere accumulato dei pensionati non è sufficiente per finanziare le loro rendite. Ciò significa che per garantire le rendite occorre impiegare risorse finanziarie che altrimenti sarebbero destinate sotto forma di remunerazione più elevata alle persone assicurate che ancora lavorano. Se al capitale di vecchiaia viene applicata una remunerazione vantaggiosa durante l’intera vita lavorativa le rendite saranno maggiori, anche se l’aliquota di conversione è un po’ più bassa.

A cosa devono prestare attenzione i decisori aziendali per mantenere fede alla loro responsabilità di trovare la giusta soluzione LPP per i propri dipendenti? Fondamentale è che, nella scelta della cassa pensione, si tenga conto della capacità di rischio e di prestazione finanziaria e strutturale a lungo termine della medesima (ad es. mediante indicatori rilevanti) e allo stesso tempo si esamini più attentamente anche il modello di aliquota di conversione delle casse pensione.

Per quanto riguarda l’aliquota di conversione, vale in particolare quanto segue.