Taux de conversion de la caisse de pension: l’essentiel

Les personnes chargées de prendre des décisions pour les collaborateurs et les collaboratrices d’une entreprise assument une lourde responsabilité, notamment en matière de prévoyance professionnelle. Qu’il s’agisse d’une création d’entreprise ou d’un changement de caisse de pension, le choix de la solution LPP a de fortes répercussions sur la prévoyance vieillesse du personnel. À cet égard, le taux de conversion constitue un élément décisif: il détermine le montant des rentes qui seront ultérieurement versées aux salariés.

Qu’est-ce que le taux de conversion d’une caisse de pension?

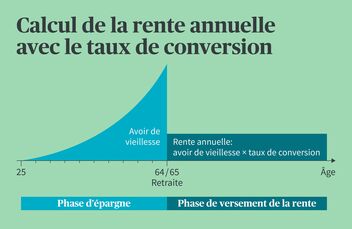

Le taux de conversion est un pourcentage que l’on applique à l’avoir de vieillesse accumulé afin de calculer le montant futur de la rente annuelle.

La formule, très simple, est donc la suivante: avoir de vieillesse × taux de conversion = rente annuelle

Taux de conversion d’une caisse de pension: comment est-il défini?

Les taux de conversion sont fixés par la Confédération (régime obligatoire) et les institutions de prévoyance (régime surobligatoire). Bien entendu, ces valeurs ne tombent pas du ciel. Les facteurs ci-après déterminent le niveau du taux de conversion:

Influence de l’espérance de vie générale

Le premier facteur à citer est l’espérance de vie générale. Logique, puisque plus les personnes retraitées vivent longtemps, plus elles perçoivent pendant longtemps leur rente de vieillesse garantie.

Le saviez-vous?

En 1948, l’espérance de vie d’un homme de 65 ans s’élevait à peine à 12 ans, et celle d’une femme de 65 ans était d’un peu plus de 13 ans. Cette espérance de vie est aujourd’hui de 22,7 ans pour les femmes et de 19,8 ans pour les hommes. Selon l’Office fédéral de la statistique, l’espérance de vie des femmes de 65 ans atteindra presque 27 ans à l’horizon 2060; celle des hommes de 65 ans sera d’environ 25 ans.

Taux d’intérêt technique: influence des perspectives de rendement sur le taux de conversion

Le taux d’intérêt technique joue également un rôle. Ce taux correspond au rendement attendu sur l’avoir de vieillesse des assurés placé pendant la durée de versement de la rente (autrement dit, la part de l’avoir de vieillesse qui n’a pas encore été versée sous forme de rente). Le taux d’intérêt technique est donc influencé par les attentes de la caisse de pension en matière de rendements à long terme de placements à faible risque.

Droits d’expectative assurés: influence du «paquet de prestations» global sur le taux de conversion

Lorsqu’une personne bénéficiaire d’une rente de vieillesse décède, des prestations peuvent continuer d’être versées. Il se peut par exemple que le conjoint survivant ou le partenaire ait droit à une rente (équivalant p. ex. à 60% de la rente de vieillesse). Ces prestations doivent, elles aussi, être prises en compte dans le taux de conversion.

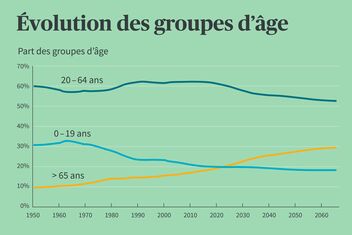

Tendances et défis liés aux taux de conversion pour les caisses de pension

L’un des défis majeurs des caisses de pension suisses est de fixer des taux de conversion finançables sur le long terme. En raison de l’évolution démographique (la génération des baby-boomers quitte le monde du travail et le nombre de départs à la retraite augmente en conséquence), la répartition des actifs vers les bénéficiaires de rentes pèse aussi de plus en plus sur la prévoyance professionnelle – une situation imputable à des taux de conversion inadaptés. En effet, une telle répartition contredit le principe du système de capitalisation propre à la prévoyance professionnelle, selon lequel seules des rentes finançables grâce au capital épargné doivent être versées à chaque génération.

Les différents taux de conversion

Mais le taux de conversion peut aussi varier selon que l’avoir de vieillesse relève de la part obligatoire ou surobligatoire.

La part obligatoire dans la prévoyance professionnelle

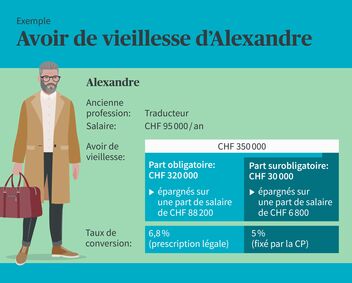

Il revient à la Confédération de fixer le taux de conversion dans la part obligatoire, c’est-à-dire celle qui concerne les cotisations de caisse de pension versées pour un salaire annuel maximal de CHF 90 720. Le taux de conversion est défini dans la loi sur la prévoyance professionnelle (LPP); il s’élève actuellement à 6,8%. L’application d’un taux inférieur étant proscrite par la loi, on parle également de taux de conversion minimal. À titre d’exemple, un avoir de vieillesse accumulé de CHF 100 000 génère une rente annuelle de CHF 6800 avec le taux de conversion minimal actuel.

La part surobligatoire dans le 2e pilier

Dans la part surobligatoire de l’avoir de vieillesse (celle issue des cotisations de caisse de pension versées pour les parts de salaire supérieures à CHF 90 720), les institutions de prévoyance ne sont pas liées à un taux de conversion précis. Le conseil de fondation de la caisse de pension peut fixer librement ce taux. Étudions avec Alexandre un exemple portant sur la solution d'une caisse de pension fictive:

La situation n’est cependant pas toujours aussi simple, car d’autres possibilités existent sur le marché.

Taux de conversion splitté et taux de conversion enveloppant

Nombreuses sont les caisses de pension à appliquer un taux de conversion unique pour l’ensemble de l’avoir de vieillesse. Il s’agit dans ce cas d’un «taux de conversion enveloppant», ou global. En revanche, si deux taux de conversion différents sont appliqués, l’un pour la part obligatoire, l’autre pour la part surobligatoire, on parle de «taux de conversion splitté», ou séparé.

Taux de conversion splitté

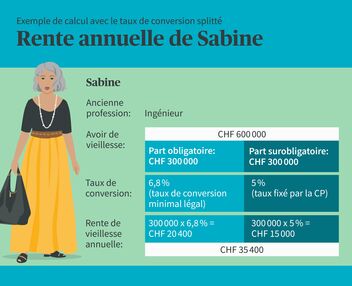

Lorsque le taux de conversion splitté est utilisé, les parts obligatoire et surobligatoire sont considérées séparément, chacune étant convertie avec le taux de conversion prévu.

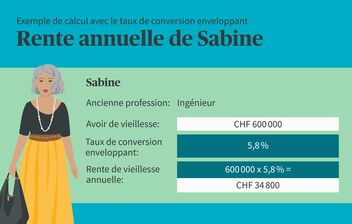

Taux de conversion enveloppant

Dans le cadre d’un taux de conversion enveloppant, un taux de conversion unique est appliqué, aussi bien sur la part obligatoire que sur la part surobligatoire.

Il est possible d’appliquer un taux de conversion enveloppant en dessous du taux de conversion minimal (6,8%), mais uniquement si la rente de la personne assurée n’est pas inférieure à la rente minimale légale. Cette dernière est calculée d’après la part obligatoire à laquelle le taux de conversion minimal s’applique. Dans le cas de Sabine, cette rente minimal est donc: 6,8% de 300 000 = CHF 20 400. Comme la rente de vieillesse de Sabine se monte à CHF 34 800 avec le taux de conversion enveloppant, cette exigence légale est respectée. La caisse de pension peut donc verser la rente de vieillesse calculée avec un tel taux. À l’inverse, si la rente de vieillesse calculée selon le modèle enveloppant était inférieure à CHF 20 400, la caisse de pension se verrait contrainte d’aligner la rente de vieillesse sur ce montant. La caisse de pension doit procéder au même calcul de contrôle (également appelé «calcul de conformité») lorsqu’elle utilise un taux de conversion splitté mais que le taux dans la part obligatoire est inférieur au taux de conversion minimal.

Le taux de conversion a-t-il aussi une influence sur les rentes des générations futures?

Oui. Un taux de conversion élevé influe aussi sur les rentes des futurs retraités, donc de la jeune génération d’aujourd’hui, et cette influence est négative!

En effet, lorsque le taux de conversion est trop élevé, l’argent des seuls retraités et retraitées ne suffit pas à financer leurs rentes. Pour garantir les rentes, il faut par conséquent utiliser des fonds qui reviendraient sinon sous la forme d’une meilleure rémunération aux personnes assurées encore en activité aujourd’hui. Lorsque le capital de vieillesse est rémunéré à un taux intéressant pendant toute une carrière professionnelle, il en résulte une rente plus élevée, même si le taux de conversion est un peu plus faible.

Conclusion: taux de conversion des caisses de pension – à quoi faut-il veiller?

Quels sont les éléments à prendre en considération par les décideurs d’entreprise chargés de choisir la bonne solution LPP pour le personnel? Il est essentiel d’avoir une vue globale de la performance et de la capacité de risque à long terme de la caisse de pension, tant sur le plan financier que sur le plan structurel (p. ex. en se fondant sur des indicateurs pertinents). Le modèle de taux de conversion adopté par les caisses de pension doit également être étudié de près.

Voici quelques points à retenir concernant le taux de conversion:

- Plus le taux de conversion est élevé, plus la rente de vieillesse basée sur l’avoir de vieillesse accumulé augmente.

- Pour réduire autant que possible la redistribution entre les générations, le taux de conversion calculé par la caisse de pension doit être finançable sur le long terme, autrement dit réaliste.

- Suivant la répartition des avoirs de vieillesse entre le régime obligatoire et le régime surobligatoire, un taux de conversion splitté ou enveloppant peut se révéler plus avantageux.

- Outre le taux de conversion, la rémunération est également déterminante pour le montant des futures rentes: une rémunération attrayante de l’avoir de vieillesse pendant la vie professionnelle se traduit, grâce au jeu des intérêts composés, par une rente plus élevée à la retraite.