Le choix d’une (nouvelle) caisse de pension suppose d’étudier et de comparer soigneusement les différentes offres. Mais pour les profanes, il est souvent difficile de s’y retrouver dans la jungle des indicateurs financiers. Nous vous expliquons ici ce qu’est le taux de couverture et les points dont vous devez tenir compte.

Le taux de couverture est l’un des indicateurs les plus importants et les plus connus servant à l’évaluation d’une caisse de pension. Il correspond au rapport entre, d’une part, la fortune de prévoyance et, d’autre part, les engagements vis-à-vis des assurés actifs (cotisants actifs) et des bénéficiaires de rentes. Le taux de couverture reflète donc le rapport entre la fortune de prévoyance et les engagements de la caisse de pension concernée.

De façon générale, plus le taux de couverture est élevé, mieux c’est, le but étant d’atteindre, voire de dépasser les 100%. Mais la tâche n’est pas aussi simple.

Lorsqu’une caisse de pension présente une fortune de prévoyance supérieure à ses engagements, le taux de couverture dépasse 100%: on parle alors d’excédent de couverture. En d’autres termes, la caisse de pension a constitué des réserves et sera en mesure de distribuer plus vite de futurs bénéfices aux assurés (notamment les rendements de placements), par exemple sous la forme d’intérêts plus élevés.

Le découvert obéit à un processus inverse: les engagements de la caisse de pension sont plus élevés que la fortune de prévoyance, de sorte que le taux de couverture est inférieur à 100%. Dans ce cas, la caisse de pension doit analyser les causes du découvert et engager des mesures d’assainissement si les causes sont structurelles et si, faute de mesures adéquates, il n’est pas possible de retrouver à moyen terme un taux de couverture d’au moins 100%. Les fondations gérées selon le modèle d’assurance complète ne peuvent pas afficher de découvert, car leur fortune de prévoyance et leurs engagements sont entièrement confiés à une société d’assurances qui assume l’intégralité des risques.

Pour comparer le taux de couverture des caisses de pension, il est utile de connaître d’abord son mode de calcul.

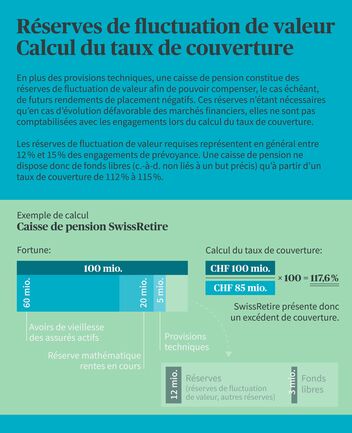

Le taux de couverture d’une caisse de pension est calculé comme suit: somme de la fortune de prévoyance divisée par la somme des engagements.

La fortune de prévoyance correspond à toutes les valeurs patrimoniales de la caisse de pension à la valeur de marché actuelle (p. ex. avoirs sur des comptes, actions, obligations, immobilier, placements alternatifs).

Les engagements d’une caisse de pension englobent:

Les assurés actifs disposent, auprès de la caisse de pension, d’un droit sur leur avoir de vieillesse accumulé (également appelé «prestation de libre passage»), le versement de cet avoir pouvant être obligatoire (p. ex. lors d’un changement de caisse de pension consécutif à un changement d’employeur, dans le cadre de l’encouragement à la propriété du logement ou en cas de départ pour l’étranger).

La réserve mathématique pour les rentes en cours correspond à la valeur totale des futurs versements de rentes attendus que la caisse de pension est tenue d’effectuer.

Les provisions techniques représentent des réserves financières pour tous les engagements supplémentaires qui sont d’ores et déjà prévisibles ou auxquels la caisse de pension peut s’attendre. Ces réserves peuvent avoir des origines diverses. Par exemple, la baisse continue des taux d’intérêt qui oblige à réévaluer et à augmenter la réserve mathématique pour les rentes en cours. Ou encore, l’avoir de vieillesse des assurés qui se révèle insuffisant pour financer les rentes au moment du départ à la retraite, entraînant des pertes.

Pourquoi les indicateurs doivent être pris en compte collectivement: afin de comparer les taux de couverture des solutions du 2e pilier, il faut aussi se pencher sur le taux d’intérêt technique.

Le taux d’intérêt technique correspond au rendement attendu de l’avoir de vieillesse des assurés placé pendant la durée de versement de la rente (autrement dit, la part de l’avoir de vieillesse qui n’a pas encore été versée sous forme de rente). Le taux d’intérêt technique est donc censé refléter les attentes de la caisse de pension en matière de rendements à long terme.

Si une caisse de pension applique un taux d’intérêt technique de 2%, elle doit aussi pouvoir réaliser un rendement d’au moins 2% les années suivantes.

Le taux d’intérêt technique influe directement sur le taux de couverture, car de lui dépend la réserve mathématique qui doit être constituée pour les rentes en cours. Illustration en termes simples: si une caisse de pension adopte un taux d’intérêt technique élevé, elle s’attend à réaliser en conséquence des rendements de placements accrus. Ces «revenus supplémentaires» réduisent la réserve mathématique à créer (la caisse de pension n’a plus à constituer autant de provisions pour financer les rentes). Il en découle une baisse des engagements de l’institution de prévoyance pour une fortune inchangée et, par là même, une hausse du taux de couverture.

À noter: une réduction des rentes en cours étant interdite, les caisses de pension doivent faire preuve de prudence lorsqu’elles fixent le taux d’intérêt technique. Les revenus supposés doivent pouvoir être réellement atteints sur les marchés financiers avec des placements à faible risque.

Le taux d’intérêt technique peut varier d’une caisse de pension à l’autre. Il n’est toutefois pas fixé librement, mais obéit aux consignes d’un expert que chaque caisse de pension est tenue de nommer. En plus du rendement net attendu au vu de la stratégie de placement, l’expert prend en considération la structure des assurés, telle que la part des bénéficiaires de rentes. Les recommandations de l’expert permettent ensuite au conseil de fondation de prendre une décision quant au montant du taux d’intérêt technique.

En conclusion, lorsqu’on compare les taux de couverture de différentes institutions de prévoyance, il ne faut jamais oublier de s’intéresser également au taux d’intérêt technique.

Bien qu’il fasse partie des principaux indicateurs servant à l’évaluation d’une caisse de pension ou d’une fondation collective, le taux de couverture n’en reste pas moins un simple instantané de la situation actuelle. Il est en outre soumis à l’influence de divers facteurs, de sorte qu’il ne doit jamais être considéré isolément.

Certains paramètres jouent également un rôle important dans l’évaluation d’une caisse de pension, même s’ils ne sont pas directement reflétés dans le taux de couverture. Par exemple:

Tout employeur soucieux d’offrir une prévoyance professionnelle adéquate à son personnel doit par conséquent être attentif à certains points. Les comptes annuels publiés par chaque institution de prévoyance constituent en cela une bonne base de réflexion, car ils concentrent l’essentiel des informations, des indicateurs et des chiffres-clés.