Pour se constituer à long terme et sûrement une épargne pour sa retraite, mieux vaut opter pour un investissement ciblé dans des actions diversifiées.

Il y a quelque temps encore, pour se constituer une prévoyance vieillesse en complément des 1er et 2e piliers, il suffisait d’épargner un capital pour la prévoyance individuelle à l’aide de comptes d’épargne ou d’assurance-vie classiques. Toutefois, le faible niveau persistant des taux d’intérêt et l’évolution démographique suisse ont modifié les conditions-cadres de l’organisation de la prévoyance vieillesse. Pour épargner de manière pérenne pour ses vieux jours et maintenir son niveau de vie habituel pendant sa retraite, il faut désormais placer une partie de son capital dans une optique de rendement, par exemple dans des actions.

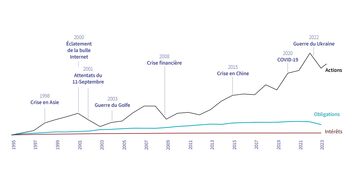

Évolution du Swiss Performance Index (SPI®) de 1er janvier 1995 au 31 décembre 2022:

L’évolution de l’indice sur le long terme en apporte la preuve éclatante: malgré les crises, les actions affichent de bien meilleurs résultats sur le long terme que les obligations et les comptes d’épargne.

Tandis que les actions ont connu une progression moyenne positive de 7,7% par an au fil des 28 dernières années, la valeur des obligations a progressé en moyenne de 2,7% par an, et celles des épargnes, de 0,7% par an.

Qu’est-ce-que le Swiss Performance Index?

Le SPI® est l’indice boursier le plus large de Suisse, puisqu’il couvre environ 200 entreprises suisses. Son évolution reflète également celle de l’économie helvétique.

Compte tenu de la situation actuelle, il est difficile d’établir des prévisions fiables. On peut toutefois retenir que les chutes de cours font partie du fonctionnement du marché des actions. En outre, l’Histoire montre que les crises passées ont toujours été surmontées et parfois avec une rapidité surprenante.

Face aux turbulences boursières, il convient de garder la tête froide. D’une part, les solutions de prévoyance visent un objectif à long terme. D’autre part, les contractions du marché peuvent aussi être une opportunité, car les prix d’achat bas augmentent les perspectives de rendement (effet du coût moyen).

Pour investir intelligemment, il convient de répartir son capital autant que possible sur des régions et des titres diversifiés. On évite ainsi une concentration des risques. En recourant par exemple au plan de prévoyance SmartFlex, on peut constituer intelligemment sa prévoyance vieillesse et éviter ainsi les lacunes de prévoyance. Les fonds de placement sont largement diversifiés et l’investisseur peut faire son choix entre quatre thèmes de placement.

Tout vient à point à qui sait attendre: cet adage s’accorde aussi parfaitement à l’épargne en actions. Garder son calme et réfléchir sur le long terme est une approche qui a fait ses preuves. L’évolution du marché (comme celle du Swiss Performance Index sur les 25 dernières années) le démontre: malgré les crises, les placements en actions enregistrent des hausses de valeur nettement supérieures à celles des comptes d’épargne ou des obligations.

Si l’on mise sur les actions pour atteindre ses objectifs d’épargne, on doit aussi être attentif aux frais associés, car des frais élevés viendront grever le rendement. Les frais totaux d’un placement comprennent les frais de gestion du fonds, l’administration du fonds et les frais d’achat et de vente des parts de fonds. Le plan de prévoyance SmartFlex, qui investit une partie du capital d’épargne dans des placements en actions, se distingue par des frais de placement comparativement bas.

Pour l’épargne à long terme, des versements réguliers et une certaine discipline sont essentiels pour se constituer un capital sur la durée. Et même pour un placement sur le marché des actions, des versements réguliers dans un plan de prévoyance orienté rendement sont aussi une bonne idée. En effet, en investissant régulièrement, on tire parti de prix d’achat avantageux lors des chutes de cours. Les experts parlent également de la «méthode du prix moyen».

Pour la constitution ciblée d’un capital avec des actions, les assurances proposent divers instruments de protection. Ainsi, dans le cadre du plan de prévoyance SmartFlex par exemple, il est possible de verser une partie des cotisations d’épargne mensuelles dans un capital sécurisé rémunéré à taux fixe et l’autre partie dans un capital orienté rendement, qui sera placé sur le marché des actions. La répartition des versements mensuels peut être adaptée à tout moment, de manière flexible. Par ailleurs, SmartFlex propose d’autres options de sécurité, comme la gestion de la phase finale du contrat, la réallocation manuelle ou la sécurisation des rendements. Vous trouverez ici davantage d’informations sur le plan de prévoyance SmartFlex.

Un retour sur l’évolution des cours et des valeurs de ces 25 dernières années montre que les placements en actions se sont nettement mieux comportés que les obligations et comptes d’épargne, en dépit de plusieurs crises telles que l’éclatement de la bulle Internet lors du passage au nouveau millénaire, le 11-Septembre ou la crise financière de 2008. Les experts sont donc unanimes: associés à d’autres instruments, des placements en action largement diversifiés sont d’excellents outils pour se constituer une prévoyance individuelle.

Non. En Suisse, un particulier n’est pas assujetti à un impôt sur les gains de cours ou de capital. Les gains générés par la vente d’actions ne sont donc pas soumis à l’impôt sur le revenu. Toutefois, les titres concernés sont assujettis à l’impôt sur la fortune et doivent donc figurer dans la déclaration d’impôts. Les revenus issus des dividendes d’actions et des intérêts, ainsi que les revenus similaires, sont également assujettis à l’impôt.

AXA investit exclusivement dans des fonds de placement présentant des actions largement diversifiées et accordant une attention particulière aux placements durables. AXA a exclu 600 entreprises actives notamment dans les domaines du tabac, des armes, du charbon, de l’huile de palme et des sables bitumineux. Elle n’investit pas dans ces entreprises. Dans le cadre du plan de prévoyance SmartFlex, le client a également la possibilité de choisir un placement selon ses propres convictions et d’opter pour un thème de placement précis: «Durabilité», «Suisse», «Tendances d’avenir» ou «Monde». Vous trouverez ici de plus amples informations à ce sujet.

Le 1er pilier garantit le minimum vital après le départ à la retraite, en cas d’invalidité et d’incapacité de gain ainsi qu’en cas de décès.

Le 2e pilier regroupe la prévoyance professionnelle, l’assurance-accidents professionnels, l’assurance d’indemnités journalières en cas de maladie et les institutions de libre passage. Il a pour but de maintenir le niveau de vie habituel après le départ à la retraite.

En versant des cotisations facultatives dans la prévoyance liée (pilier 3a) ou la prévoyance libre (pilier 3b), il est possible de combler dans une large mesure les lacunes de revenu des 1er et 2e piliers du système social suisse.

Si vous avez des questions ou souhaitez un entretien de conseil en prévoyance, nous sommes là pour vous.