Il modo migliore per risparmiare con efficacia e lungimiranza il capitale per la vecchiaia è investire in modo mirato in azioni diversificate.

Fino a poco tempo fa per avere una previdenza di vecchiaia sufficiente bastava accantonare il capitale per la previdenza privata, oltre che nel 1° e 2° pilastro, in conti di risparmio o assicurazioni sulla vita tradizionali. Tuttavia, il persistere di bassi tassi d’interesse e l'evoluzione demografica in Svizzera hanno cambiato le condizioni quadro della struttura della previdenza per la vecchiaia. Chi desidera risparmiare in modo duraturo per la terza età e continuare con lo stile di vita abituale anche durante il pensionamento dovrebbe investire una parte del capitale versato in un’ottica di rendimento, ad esempio in azioni.

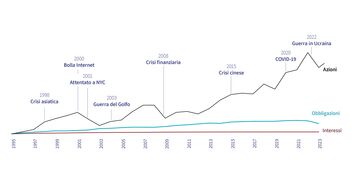

Evoluzione Swiss Performance Index (SPI®), dal 1° gennaio 1995 al 31 dicembre 2022:

La prospettiva a lungo termine lo dimostra con chiarezza: nonostante le crisi, nel lungo periodo le azioni hanno evidenziato un'evoluzione nettamente migliore rispetto alle obbligazioni e ai conti.

Mentre negli ultimi 28 anni le azioni sono salite mediamente del 7,7% all'anno, il valore delle obbligazioni è cresciuto in media del 2,7% all'anno e quello dei depositi a risparmio è aumentato dello 0,7% all'anno.

Che cos’è lo Swiss Performance Index?

Lo SPI® è l'indice più ampio in Svizzera e comprende circa 200 aziende svizzere. L'evoluzione di questo indice rispecchia anche l'andamento dell'economia svizzera.

Nell’attuale contesto di mercato è difficile fare previsioni affidabili. Si può tuttavia affermare che le contrazioni dei corsi fanno parte del mercato azionario. La storia dimostra inoltre che le crisi vengono sempre superate, a volte anche a una velocità inaspettata.

Le turbolenze borsistiche vanno affrontate a sangue freddo. Da un lato, le soluzioni di previdenza sono orientate al lungo termine; dall’altro, le contrazioni del mercato possono offrire anche opportunità di rendimento per via dei corsi di acquisto inferiori (effetto del prezzo medio).

L’investitore intelligente distribuisce il capitale il più possibile su singoli titoli e regioni differenti, minimizzando così l’accumulo di rischi. Ad esempio, chi sceglie il piano di previdenza SmartFlex di AXA usa questo metodo intelligente per costruire la sua previdenza per la vecchiaia ed evitare la formazione di lacune previdenziali. I fondi azionari sono molto diversificati e si può scegliere d’investire in base alle proprie preferenze tra quattro diverse tematiche.

Chi la dura la vince. È sorprendente come questa saggezza di vita valga anche per il risparmio in azioni. Mantenere la calma e pensare con lungimiranza funziona nella maggior parte dei casi. Lo dimostra uno sguardo di lungo periodo all’evoluzione dei mercati sull’esempio dello Swiss Performance Index negli ultimi 25 anni: nonostante le crisi gli investimenti azionari hanno registrato sul piano dell’incremento del valore una performance nettamente migliore rispetto ai conti di risparmio o alle obbligazioni.

Chi per raggiungere i propri obiettivi di risparmio investe nelle azioni dovrebbe controllare attentamente i costi correlati. Costi troppo elevati riducono notevolmente il rendimento. I costi complessivi per un investimento sono composti dalle spese per l’amministrazione del fondo e le commissioni per la compravendita delle quote di fondi. Il piano di previdenza SmartFlex, che prevede l’investimento di una parte del capitale di risparmio in azioni, si distingue per i costi d’investimento comparativamente bassi.

In generale per il risparmio a lungo termine vale quanto segue: versamenti regolari e una metodica disciplina di risparmio sono i fondamenti per un accantonamento duraturo e continuo del capitale. Ma anche per quanto riguarda gli investimenti nel mercato azionario conviene versare regolarmente in un piano di previdenza orientato al rendimento. Infatti chi effettua versamenti costanti può beneficiare di prezzi d'acquisto bassi nelle fasi di ribasso dei corsi azionari. A questo proposito gli esperti parlano del cosiddetto «metodo del prezzo medio».

Le assicurazioni offrono diversi strumenti di protezione per la costituzione del capitale con azioni. Con il piano di previdenza SmartFlex, ad esempio, c’è la possibilità di versare una quota dei contributi di risparmio nell’avere di sicurezza a tasso fisso e una quota nell'avere orientato al rendimento dei mercati azionari. La chiave di ripartizione dei versamenti mensili può essere adeguata con flessibilità in qualsiasi momento. Inoltre SmartFlex offre ulteriori opzioni di sicurezza, come la gestione delle scadenze, la riallocazione manuale o la copertura degli utili. Qui trovate maggiori informazioni sul piano di previdenza SmartFlex.

Uno sguardo all'andamento dei corsi e del rendimento degli ultimi 25 anni evidenzia che la performance degli investimenti azionari è stata chiaramente migliore di quella delle obbligazioni o dei conti di risparmio – e questo nonostante diverse crisi, come la bolla dotcom a cavallo del 2000, l’11 novembre o la crisi finanziaria del 2008. Per tale motivo gli esperti concordano nel ritenere che gli investimenti in azioni ampiamente diversificate, combinati con altri strumenti, rappresentino delle soluzioni eccellenti per la costituzione della previdenza privata.

No. In Svizzera i privati non pagano le imposte sugli utili e sul capitale. I redditi realizzati con la vendita di azioni non sono dunque soggetti all’imposta sul reddito. I titoli associati, invece, sono soggetti all'imposta sulla sostanza e vanno debitamente riportati nella dichiarazione d’imposta. Sono altresì imponibili i redditi derivanti dai dividendi azionari e gli interessi nonché altri proventi assimilati.

AXA investe esclusivamente in fondi azionari ampiamente diversificati e presta particolare attenzione agli investimenti sostenibili: esclude infatti 600 aziende che operano in settori come il tabacco, le armi, il carbone, l'olio di palma, la sabbia bituminosa e altri. In queste aziende non viene investito. Nel quadro del piano di previdenza SmartFlex il cliente ha inoltre la possibilità d’investire i soldi in base alle proprie convinzioni scegliendo tra il tema d’investimento «Sostenibilità», «Svizzera», «Trend futuri» o «Global». Maggiori informazioni sull'argomento sono riportate qui.

Il 1° pilastro serve a garantire il minimo vitale in vecchiaia, in caso d’invalidità e incapacità di guadagno o in caso di decesso.

Il 2° pilastro comprende la previdenza professionale, l’assicurazione contro gli infortuni professionali, l’assicurazione d’indennità giornaliera in caso di malattia e gli istituti di libero passaggio. Il vostro obiettivo è quello di garantire il mantenimento del tenore di vita abituale dopo il pensionamento.

Un versamento facoltativo nella previdenza vincolata 3a o nella previdenza libera 3b consente di colmare, nella misura più ampia possibile, le lacune di reddito nel 1° e 2° pilastro del sistema sociale svizzero.

Avete domande o desiderate una consulenza previdenziale? Siamo sempre a vostra completa disposizione.