Wer zuverlässig und langfristig Kapital für das Alter sparen möchte, fährt mit dem gezielten Investment in diversifizierten Aktien am besten.

Bis vor nicht allzu langer Zeit galt noch: Für eine ausreichende Altersvorsorge genügt es, zusätzlich zur 1. und 2. Säule, Kapital für die private Vorsorge mit Sparkonten oder herkömmlichen Lebensversicherungen anzusparen. Anhaltend tiefe Zinsen sowie die demografische Entwicklung in der Schweiz sorgen bei der Gestaltung der Altersvorsorge jedoch für veränderte Rahmenbedingungen. Wer nachhaltig für das Alter sparen und auch im Ruhestand seinen gewohnten Lebensstil fortführen möchte, sollte einen Teil des eingezahlten Kapitals renditeorientiert, wie zum Beispiel in Aktien anlegen.

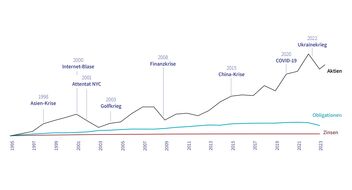

Kursentwicklung Swiss Performance Index (SPI®), 01. Januar 1995 bis 31. Dezember 2022:

Die Langzeitbetrachtung beweist auf eindrückliche Weise: Trotz Krisen haben sich Aktien langfristig deutlich besser entwickelt als Obligationen und Sparkonten.

Während sich Aktien im Laufe der letzten 28 Jahre um durchschnittlich 7,7 Prozent pro Jahr nach oben entwickelt haben, ist der Wert von Obligationen im Schnitt um 2,7 Prozent pro Jahr und derjenige von Spareinlagen um 0,7 Prozent pro Jahr angestiegen.

Was ist der Swiss Performance Index?

Der SPI® ist der breiteste Index in der Schweiz und umfasst ca. 200 Schweizer Firmen. Die Entwicklung dieses Indexes spiegelt auch die Entwicklung der Schweizer Volkswirtschaft.

Verlässliche Prognosen sind im aktuellen Marktumfeld schwierig zu erstellen. Es kann aber festgehalten werden, dass Kursstürze zum Aktienmarkt gehören. Zudem zeigt die Geschichte, dass Krisen immer überwunden werden – oftmals sogar erstaunlich schnell.

Börsenturbulenzen sollte man mit kühlem Kopf begegnen. Einerseits sind Vorsorgelösungen langfristig ausgerichtet. Andererseits bieten Markteinbrüche auch Perspektiven, da sich aufgrund der tieferen Kaufkurse Renditechancen (Durchschnittspreiseffekt) ergeben.

Wer smart investiert, verteilt sein Kapital auf möglichst unterschiedliche Einzeltitel und Regionen. So werden Klumpenrisiken. Wer zum Beispiel auf den Vorsorgeplan SmartFlex der AXA setzt, baut so auf clevere Weise seine Altersvorsorge auf und beugt einer Vorsorgelücke vor. Die Anlagefonds sind stark diversifiziert und der Anleger kann dabei aus vier verschiedenen Anlagethemen nach eigener Überzeugung auswählen.

Was lange währt, wird endlich gut. Diese Lebensweisheit trifft auf verblüffende Weise auch auf das Sparen mit Aktien zu. Ruhe bewahren und langfristig denken bewährt sich meistens. Denn der langfristige Blick auf die Marktentwicklung am Beispiel des Swiss Performance Indexes über die letzten 25 Jahre zeigt: Trotz Krisen schneiden Aktienanlagen punkto Wertsteigerung deutlich besser ab als Sparkonten oder Obligationen.

Wer für das Erreichen seiner Sparziele auch auf Aktien setzt, sollte einen genauen Blick auf die damit verbundenen Kosten werfen. Zu hohe Kosten führen zu einer erheblichen Reduktion der Rendite. Die Gesamtkosten für eine Anlage setzen sich aus den Kosten für das Fondsmanagement, die Fondsverwaltung sowie die Gebühren für den Kauf und Verkauf von Fondsanteilen zusammen. Der Vorsorgeplan SmartFlex, bei dem ein Teil des Sparkapitals in Aktienanlagen investiert wird, zeichnet sich durch vergleichsweise tiefe Anlagekosten aus.

Generell gilt beim langfristigen Sparen: Regelmässige Einzahlungen und eine konsequente Spardisziplin sind das A und O für den nachhaltigen und kontinuierlichen Kapitalaufbau. Aber auch mit Blick auf das Anlegen am Aktienmarkt ergeben regelmässige Beiträge in einen renditeorientierten Vorsorgeplan Sinn. Denn wer regelmässig einzahlt, profitiert bei gefallenen Aktienkursen von tiefen Kaufpreisen. In diesem Zusammenhang sprechen Experten auch von der sogenannten «Durchschnittspreismethode».

Versicherungen bieten beim gezielten Kapitalaufbau mit Aktien verschiedene Schutzinstrumente. Beim Vorsorgeplan SmartFlex beispielsweise gibt es die Möglichkeit, einen Teil der monatlichen Sparbeiträge in das festverzinste Sicherheitsguthaben und den anderen Teil in das Ertragsguthaben einzuzahlen, das renditeorientiert am Aktienmarkt angelegt wird. Der Verteilschlüssel der monatlichen Einzahlungen kann jederzeit flexibel angepasst werden. Daneben bietet SmartFlex weitere Sicherheitsoptionen wie das Ablaufmanagement, manuelles Umschichten oder die Absicherung der Erträge. Hier erfahren Sie mehr zum Vorsorgeplan SmartFlex.

Der Blick auf die Kurs- und Wertentwicklung der vergangenen 25 Jahre zeigt, dass sich Investments in Aktien deutlich besser entwickelt haben als Obligationen oder Sparkonten – und das trotz verschiedener Krisen wie der Dotcom-Blase um die Jahrtausendwende, 9/11 oder der Finanzkrise von 2008. Aus diesem Grund sind sich Experten einig, dass breit diversifizierte Aktienanlagen, in Kombination mit anderen Instrumenten, ausgezeichnete Werkzeuge zum Aufbau der privaten Vorsorge sind.

Nein. Die Schweiz kennt für Privatpersonen keine Kurs- bzw. Kapitalgewinnsteuer. Gewinne, die mit dem Verkauf von Aktien erzielt werden, unterliegen somit nicht der Einkommenssteuer. Jedoch sind die betreffenden Wertschriften vermögenssteuerpflichtig und müssen in der Steuererklärung entsprechend deklariert werden. Ebenso so steuerpflichtig sind Einkünfte aus Aktiendividenden und Zinsen sowie ähnliche Einnahmen.

Die AXA investiert ausschliesslich in Anlagefonds mit breit diversifizierten Aktien und setzt dabei ein besonderes Augenmerk auf nachhaltige Anlagen. Sie schliesst 600 Unternehmen aus Branchen wie Tabak, Waffen, Kohle, Palmöl, Ölsand und weitere aus. In diese Firmen wird nicht investiert. Im Rahmen des Vorsorgeplans SmartFlex hat der Kunde ausserdem die Möglichkeit, eine Geldanlage nach eigener Überzeugung zu wählen und wahlweise in das Anlagethema «Nachhaltigkeit», «Schweiz», «Zukunftstrends» oder «Global» zu investieren. Weitere Informationen dazu finden Sie hier.

Die 1. Säule dient zur Existenzsicherung für das Leben im Alter, bei Invalidität und Erwerbsunfähigkeit oder nach einem Todesfall.

Zur 2. Säule gehören die berufliche Vorsorge, die berufliche Unfallversicherung, die Krankentaggeldversicherung sowie die Freizügigkeitseinrichtungen. Mit der 2. Säule soll nach der Pensionierung der gewohnte Lebensstandard aufrechterhalten werden können.

Mit einer freiwilligen Einzahlung in die gebundene Vorsorge 3a oder die freie Vorsorge 3b lassen sich Einkommenslücken aus der 1. und 2. Säule des Schweizer Sozialsystems möglichst weitgehend schliessen.

Haben Sie Fragen oder wünschen Sie eine unverbindliche Vorsorgeberatung? Unsere Expertinnen und Experten sind gerne für Sie da.