Numerosi svizzeri dubitano di poter andare serenamente in pensione. La crisi pandemica ha ulteriormente inasprito i timori che aleggiano sulla previdenza per la vecchiaia, come rivela un sondaggio rappresentativo di AXA. L’importanza del 3° pilastro aumenta sempre più.

La previdenza per la vecchiaia assorbe da anni l’attenzione degli svizzeri e si mantiene puntualmente e saldamente ai vertici dei barometri delle apprensioni. Come emerge da un sondaggio di AXA svolto su un campione rappresentativo di oltre 1000 persone della Svizzera tedesca e romanda, la maggioranza degli intervistati teme un inasprimento della pressione sulla previdenza per la vecchiaia a seguito delle sfide economiche che si prospettano nel solco della crisi pandemica. Quasi la metà degli interpellati prova anche un accresciuto senso di preoccupazione per la propria situazione previdenziale e circa un terzo di loro sta programmando misure appropriate o le ha già adottate, come ad esempio un maggiore investimento nel 3° pilastro o un riscatto nel 2° pilastro.

Pur se circa la metà della popolazione svizzera tra i 18 e i 65 anni ritiene di riuscire a mantenere il proprio tenore di vita abituale dopo il pensionamento, solo uno su cinque è fiducioso di poterlo finanziare con il 1° e 2° pilastro, quindi con l’AVS e la previdenza professionale.

Il diffuso scetticismo in prospettiva della futura rendita del 1° e 2° pilastro riposa in particolare sull’aumento dell’aspettativa di vita, sulla continua riduzione delle aliquote di conversione nella previdenza professionale, sulla mancanza di fiducia nella classe politica in ordine alla riforma della previdenza professionale come pure sui tassi ostinatamente fermi ai minimi storici.

In linea generale, la previdenza per la vecchiaia in Svizzera è concepita in modo che il 1° e 2° pilastro assicurino dopo il pensionamento una rendita pari a circa il 60% dell’ultimo salario percepito al fine di poter mantenere il tenore di vita abituale anche nella terza età. Agli effetti pratici tuttavia, con il 1° e 2° pilastro numerosi beneficiari di rendita futuri non raggiungeranno più l’originariamente previsto 60% dell’ultimo reddito percepito per la quiescenza. A seguito dell’allungamento della speranza di vita e del livello pervicacemente basso dei tassi come pure delle conseguenti sfide che si pongono nell’AVS e nella previdenza professionale, le prestazioni del 1° e 2° pilastro si assottiglieranno sempre più.

Al tempo stesso, oltre la metà degli intervistati dichiara che necessiterebbe di almeno il 60% vuoi persino di più dell’ultimo reddito percepito per poter mantenere lo standard di vita abituale. Le aspettative poste alla quiescenza sono dunque elevate, mentre le prestazioni degli enti previdenziali vengono ridimensionate a ciclo continuo.

Kristian Kanthak, responsabile Previdenza privata presso AXA Svizzera: «Affinché i futuri beneficiari di rendita possano conservare il loro tenore di vita abituale, a seconda della soluzione previdenziale prescelta spesse volte non basta ormai più puntare solo sul 1° e il 2° pilastro. La maggior parte degli interpellati è consapevole della crescente responsabilità personale e si sente tenuto quanto almeno lo Stato o il datore di lavoro a provvedere in prima persona alla disponibilità di sufficienti risorse finanziarie per il periodo dopo il pensionamento. Proporzionalmente emergente è l’esigenza di accantonare personalmente denaro aggiuntivo nel quadro del 3° pilastro per colmare la crescente lacuna nella previdenza per la vecchiaia».

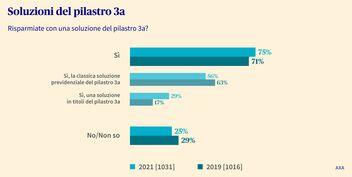

Attualmente circa tre quarti dei 18enni - 65enni risparmiano nel pilastro 3a, un leggero rialzo rispetto al 2019 (+ 4 punti percentuali). Stando al sondaggio, la maggior parte dei risparmiatori opta tuttora per una classica soluzione 3a, all’incirca il 30 per cento punta su una soluzione in titoli come un fondo previdenziale. Ciò malgrado, dal 2019 la quota di coloro che scelgono una soluzione in titoli con un rendimento proporzionalmente più appetibile è vistosamente aumentata, lievitando dal 17 al 29 per cento (+ 12 punti percentuali).

Secondo il sondaggio AXA, i motivi più frequenti che spingono a non privilegiare una soluzione in titoli risiedono nella diffusa impressione di non avere sufficiente dimestichezza con il tema o nella convinzione che i titoli sono meno sicuri.

Kristian Kanthak: «Oggi chi parcheggia il capitale della propria previdenza privata su un normale conto riceve perlopiù solo lo 0,2% d’interessi o anche meno. Specialmente con un orizzonte temporale a lungo termine, le soluzioni 3a nella modalità di un fondo mobiliare con una percentuale azionaria adeguata offrono un potenziale di rendimento decisamente più apprezzabile. Se aggiungiamo gli interessi composti, è possibile ottenere una rendita sensibilmente più sostenuta dopo il pensionamento. Numerosi risparmiatori potrebbero quindi sfruttare ancora molto meglio il potenziale del 3° pilastro.»

Una chiara maggioranza si esprime a favore della creazione di ulteriori possibilità nel risparmio previdenziale individuale: la maggior parte dei partecipanti al sondaggio auspica infatti un aumento dei massimali consentiti nella previdenza privata del 3° pilastro. Del pari, la maggioranza degli intervistati accoglierebbe con favore la possibilità di effettuare versamenti a posteriori, ossia con effetto retroattivo per un anno precedente, nel 3° pilastro. Particolarmente significativo, in proposito, è il consenso delle donne, che lavorano attualmente a orario ridotto o hanno lavorato in passato a tempo parziale. In più, il 90% di tutti gli interpellati si pronuncia a favore di un’apertura del 3° pilastro ai casalinghi e alle casalinghe. Fino ad oggi solo le persone che esercitano un’attività lucrativa possono versare contributi nel 3° pilastro.

Sebbene la previdenza per la vecchiaia infonda preoccupazioni o timori in numerose persone in Svizzera, stando al sondaggio di AXA più di due terzi degli intervistati non sa su quale rendita potrà fare affidamento dopo il pensionamento. Tra le persone più giovani al di sotto dei 35 anni di età, oltre l’80% dichiara di non avere idea di quale sarà la sua rendita futura e persino nel gruppo di età dei 56enni fino ai 65enni – ossia quelli relativamente prossimi al pensionamento – una persona su tre non ha la minima idea o solo una approssimativa di quale rendita riceverà in futuro. Oltre il 70% degli interpellati riterrebbe un valore aggiunto una panoramica più trasparente e indicativa di tutte le prestazioni del 1°, 2° e 3° pilastro.

La maggioranza degli svizzeri gradirebbe avere una panoramica semplice e autoesplicativa di tutti e tre i pilastri previdenziali. Per questo AXA ha realizzato per i suoi clienti un portale digitale della previdenza che crea trasparenza sulla situazione previdenziale personale nell’ambito di tutti e 3 i pilastri. Attualmente sono circa 200 000 i clienti che utilizzano il portale. Il portale viene costantemente sviluppato e ottimizzato e già oggi propone inoltre numerosi self-service e possibilità di simulazione in tema di previdenza personale.

Studio:

Su incarico di AXA Svizzera, l’istituto demoscopico Intervista ha condotto tra il 10 e il 17 febbraio 2021 un sondaggio online su un campione rappresentativo di 1031 persone di età compresa tra i 18 e i 65 anni della Svizzera tedesca e della Svizzera romanda. Il sondaggio è stato svolto per la prima volta nel 2019 e ripetuto nel 2021 con domande aggiuntive (tra l’altro in relazione al COVID-19).