Vermögen in der Schweiz nach Alter: Wie viel Geld sollte ich haben?

Die Frage, wie viel Vermögen man je nach Alter haben sollte, beschäftigt viele Menschen in der Schweiz. Habe ich mehr als die anderen? Müsste ich mehr sparen? Dieser Blogartikel zeigt das Medianvermögen der Schweizer Bevölkerung nach Altersgruppen und gibt praktische Tipps, wie Sie in jeder Lebensphase Vermögen aufbauen und sichern können.

Vermögen wird nicht nur aufgebaut, indem wir Geld verdienen und sparen, sondern auch durch Investitionen am Finanzmarkt. Wann und wie Sie am besten mit Geldanlagen beginnen, erfahren Sie im Laufe dieses Blogartikels. Es lohnt sich aber auf jeden Fall, mit einer Anlageexpertin oder einem Anlageexperten über Ihre persönliche Situation zu sprechen.

So viel Vermögen haben Menschen in der Schweiz je nach Alter

Ob Sie gerade erst ins Berufsleben starten oder schon den Ruhestand geniessen – es ist wichtig zu wissen, wo man finanziell steht. Eine klare Vorstellung davon, wie Ihr Vermögen im Vergleich zu anderen in Ihrer Altersgruppe aussieht, kann Ihnen helfen, Ihre finanziellen Ziele besser zu planen und zu erreichen.

Die Grafik zeigt das Haushalts-Nettovermögen. Das heisst: Hypothek, Schulden und Zahlungsrückstände werden vom Bruttovermögen abgezogen, genauso wie bisher nicht bezogene Vermögen aus der 2. und 3. Säule.

Median Nettovermögen von Einpersonen- und Paarhaushalten Quelle: BFS – Erhebung über die Einkommen und Lebensbedingungen, experimentelle Vermögensdaten (SILC), Stand: 11/2022

Was gehört zum Nettovermögen?

Zum Nettovermögen gehören:

- Guthaben auf allen Bank- und/oder Postkonti (exklusive Säule 3a)

- Gesamtwert aller Geldanlagen (Aktien, Obligationen oder Anlagefonds)

- Gesamtwert aller Wertgegenstände wie Schmuck, Fahrzeuge, Kunstwerke oder Sammlungen

- Wert des Hauptwohnsitzes sowie aller übrigen Liegenschaften, Grundstücke und Bodenrechte

Es ist jedoch davon auszugehen, dass die Vermögen tendenziell unterschätzt werden. Gründe dafür sind, dass extrem hohe Einkommen in den Daten oft fehlen und die Erhebungsmethoden einen experimentellen Charakter haben. Das gilt auch für die Daten aus Grafik.

Vermögensentwicklung: Es braucht mehr als «nur» Einkommen

Die Vermögensgrafik zeigt, wie das Medianvermögen in kleinen Schritten stetig steigt und in der Altersgruppe ab 55 spürbar zunimmt. Gründe dafür sind u.a. Kapitalauszahlungen aus der Altersvorsorge oder Erbschaften.

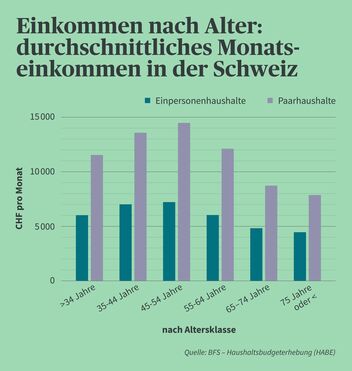

Der Blick auf die Entwicklung des durchschnittlichen Einkommens (siehe Grafik) nach Altersklasse zeigt deutlich, dass auch das Spar- und Investitionsverhalten für den langfristigen Vermögensaufbau entscheidend ist.

Durchschnittliches Bruttoeinkommen von Einpersonen- und Paarhaushalten Quelle: BFS – Haushaltsbudgeterhebung (HABE), Stand: 02/2023

Das Bruttoeinkommen umfasst alle Einkommen (Löhne, Renten, Sozialleistungen, Alimente) vor dem Abzug der obligatorischen Ausgaben (Sozialversicherung, Steuern, usw.).

Die Daten machen deutlich: Der Unterschied im Bruttoeinkommen zwischen den Altersklassen ist bis zum Pensionsalter gering. Der Vermögensaufbau kann also nicht allein über ein steigendes Einkommen stattfinden.

Median vs. Durchschnitt: Was ist der Unterschied?

Am besten lässt sich der Unterschied anhand eines Beispiels erklären – nehmen wir das Vermögen:

Das Durchschnittsvermögen wird berechnet, indem das gesamte Vermögen einer Gruppe durch die Anzahl der Personen in dieser Gruppe geteilt wird. Dies kann jedoch durch extrem hohe Vermögen einzelner Personen verzerrt werden.

Das Medianvermögen hingegen stellt den Wert dar, bei dem genau die Hälfte der Menschen weniger und die andere Hälfte mehr Vermögen besitzt. Es bietet ein realistischeres Bild davon, wie es der «typischen» Person in einer Altersgruppe finanziell geht.

Vermögensaufbau in jedem Alter: So gelingt’s

Der Vermögensaufbau ist eine lebenslange Aufgabe, die in jeder Phase des Lebens ihre eigenen Herausforderungen und Chancen bietet. Hier sind einige Tipps, wie Sie in verschiedenen Altersgruppen Vermögen aufbauen und sichern können.

In den 20ern: Die ersten Schritte zum Vermögensaufbau

In den 20ern geht es darum, die Grundlage für ein solides Finanzleben zu schaffen. Da viele junge Menschen erst am Anfang ihrer Karriere stehen, ist das Vermögen oft noch gering. Weil die Ausgaben oft noch nicht so hoch sind wie in späteren Lebensabschnitten, ist dies der optimale Zeitpunkt, um mit dem Sparen und Investieren zu beginnen.

- Säule 3a für die Vorsorge: Selbst, wenn Sie nicht den maximalen Betrag in die Säule 3a einzahlen können, profitieren Sie von Steuervorteilen und dem Zinseszinseffekt.

- Erste Investitionen: Starten Sie schon früh mit ersten Geldanlagen. Auch mit kleinen Beträgen lässt sich am Finanzmarkt investieren.

- Vorsorge planen: Denken Sie auch an Vorsorgemassnahmen im Hinblick auf Invalidität oder Arbeitsunfähigkeit. Eine umfassende Absicherung hilft Ihnen, für alle Eventualitäten gewappnet zu sein.

In den 30ern: Beschleunigung des Vermögensaufbaus

Die 30er sind oft geprägt von grösseren Veränderungen wie dem Gründen einer Familie oder dem Kauf einer Immobilie. Damit verändert sich auch die Finanzplanung:

- Weiter in die Säule 3a einzahlen: Nutzen Sie die Steuervergünstigungen und bauen Sie Ihr Vorsorgevermögen weiter aus. Ab einem gewissen Betrag lohnt es sich, ein zweites Säule-3a-Konto zu eröffnen. Je nach Lebensentwurf sollten Sie Ihre Vorsorgeplanung zudem unterschiedlich gestalten. So haben beispielsweise Frauen im Alter eher Vorsorgelücken und Konkubinatspaare andere Voraussetzungen.

- Geld gezielt anlegen: Haben Sie finanzielle Ziele, die Sie in einigen Jahren erreichen möchten? Investieren Sie Ihr Geld gezielt, um langfristig Vermögen aufzubauen. Nutzen Sie dafür Anlageprodukte , die auf Ihre Bedürfnisse zugeschnitten sind.

- Sparpotenziale prüfen: Ein Teil des Vermögensaufbaus läuft immer auch übers Sparen. Prüfen Sie Ihre Ausgaben und nutzen Sie eingespartes Geld beispielsweise für Investitionen. Lesen Sie dazu unsere Artikel «Sparen im Haushalt: mit diesen 7 Tipps gelingts» oder «Ratgeber: die besten Spartipps für Familien».

- Familie absichern: Besonders bei Familiengründungen sollten Sie sicherstellen, dass Ihre Liebsten im Ernstfall gut abgesichert sind.

In den 40ern: Stabilisierung und Wachstum

In den 40ern wächst das Vermögen meist kontinuierlich und im Leben kehrt Stabilität ein. Jetzt ist die Zeit, Ihre Anlageentscheidungen zu festigen und Risiken zu minimieren.

- Vermögensaufbau: Überprüfen Sie Ihre Anlagestrategie. Hat sich etwas in Ihrem Leben verändert? Haben Sie vielleicht geerbt und verfügen plötzlich über mehr Geld? Mit Vermögensverwaltungslösungen wie EasyInvest der AXA lässt sich Ihre Geldanlage flexibel verwalten. Suchen Sie ausserdem das Gespräch mit Expertinnen oder Experten, um Ihre aktuelle Strategie zu prüfen.

- Absicherung gegen Todesfall und Invalidität: Stellen Sie sicher, dass Ihre Vorsorgepläne weiterhin auf dem neuesten Stand sind.

- Sparen – auch in den 40ern: Allein bei den Krankenkassenkosten lassen sich jährlich hunderte Franken sparen. Wie das gelingt, lesen Sie im Artikel «Wie kann ich bei der Krankenkasse sparen».

Wie viel Geld sollte man mit 40 Jahren gespart haben?

Mit 40 Jahren sollte man idealerweise mindestens CHF 50'000 angespart haben – das entspricht dem Medianvermögen in der Schweiz für diese Altersgruppe. Finanzexpertinnen und -experten empfehlen jedoch, das Zwei- bis Dreifache des jährlichen Bruttoeinkommens als Vermögen aufzubauen. Bei einem Jahreseinkommen von CHF 80'000 wäre das zwischen CHF 160'000 und CHF 240'000. Dieses Geld kann in der 2. und 3. Säule, auf Sparkonten oder in anderen Anlagen liegen.

In den 50ern: Vorbereitung auf den Ruhestand

Jetzt, da der Ruhestand näher rückt, ist es an der Zeit, Ihre finanziellen Pläne auf den Prüfstand zu stellen. Wie viel Geld werden Sie im Alter benötigen? Woher wird es kommen?

- Ruhestandsplanung: Bereiten Sie sich darauf vor, indem Sie Ihre Anlageportfolios risikoärmer gestalten. Lösungen wie der Vermögensplan SmartFlex ermöglichen es Ihnen, Ihr Geld anzulegen und gleichzeitig die Ruhestandsplanung in Ihrer Anlagestrategie zu berücksichtigen. Eine weitere zentrale Frage, mit der Sie sich beschäftigen sollten, ist die Auszahlung der Altersvorsorge. Lesen Sie dazu auch den Beitrag «Rente oder Kapitalbezug: Was ist besser?».

- Immobilienplanung: Wenn Sie ein Haus besitzen, sollten Sie sich überlegen, wie Sie es im Ruhestand nutzen möchten. Können Sie auch im Alter im Haus bleiben? Wollen Sie es verkaufen und in eine kleinere Wohnung ziehen? Haben Sie Nachkommen, für die ein Vorbezug möglich wäre?

- Absicherung gegen Todesfall und Invalidität: Prüfen Sie Ihre Vorsorgepläne und machen Sie sich Gedanken über Ihren Nachlass.

Wie viel Geld sollte man mit 50 Jahren gespart haben?

Mit 50 Jahren sollte Ihr Erspartes idealerweise bei mindestens CHF 72'000 liegen – dies entspricht dem Medianvermögen dieser Altersgruppe in der Schweiz. Wer finanziell auf der sicheren Seite sein möchte, sollte jedoch anstreben, etwa drei- bis viermal sein jährliches Bruttoeinkommen angespart zu haben.

60+: Vermögen sichern und geniessen

Im Ruhestand steht die Nutzung des Vermögens im Vordergrund. Der Fokus sollte jetzt auf dem Erhalt des Vermögens liegen, um Ihren Lebensstandard zu sichern.

- Sichere Anlagen: Auch im Ruhestand kann es sinnvoll sein, weiterhin in sichere Anlagen zu investieren – gerade, wenn Sie Ihre Vorsorgeguthaben als Kapital beziehen oder wenn Sie während des Ruhestands Geld erben. Prüfen Sie dafür beispielsweise Anlageprodukte mit Auszahlungsplan.

- Nachlassplanung: Mit zunehmendem Alter sollten Sie sich Gedanken über Ihren Nachlass machen: Wer soll was erben? Möchten Sie gewisse Vermögenswerte noch vor dem Tod weitergeben?

Vermögen aufbauen – starten Sie noch heute

Die Unterschiede im Vermögen zwischen den Altersgruppen sind deutlich und werden durch verschiedene Faktoren beeinflusst: Einkommen, Sparverhalten, Investitionen und Erbschaften spielen eine wichtige Rolle.

Deshalb empfehlen wir Ihnen, mit dem Vermögensaufbau zu beginnen – egal, in welcher Altersgruppe Sie sich befinden.

Wenn Sie denken, dass Ihnen das Geld für Investitionen fehlt, können wir Sie beruhigen: Auch kleinere Investitionen sind absolut lohnenswert. Und da es gerade im Bereich der Versicherungen viel Sparpotenzial gibt, können Sie auch bei niedrigerem Einkommen Ihr Vermögen stetig aufbauen.