Durchschnittspreiseffekt: Schritt für Schritt investieren und profitieren

Geld investieren? Gerne, aber wann? Was, wenn ich den falschen Zeitpunkt erwische und meine Anlagen genau dann besonders teuer sind? Genau deshalb lohnt es sich, vom Durchschnittspreiseffekt (Cost-Average-Effekt) zu profitieren.

Das Thema Geldanlage scheint für viele Menschen abschreckend zu sein – Fachbegriffe hier, komplexe Marktdynamiken und entmutigende Beispiele dort, und sowieso, das ist doch alles viel zu riskant! Tatsächlich lohnt es sich aber besonders für Sparerinnen und Sparer, ihr Geld anzulegen und damit der Inflation entgegenzuwirken und mehr aus ihrem Vermögen zu machen. So kompliziert, wie das oft scheint, ist es nämlich gar nicht.

Wie werde ich zur Anlegerin oder zum Anleger?

Anlegerin oder Anleger zu werden, ist nicht schwer. Schliesslich gibt es mittlerweile viele Möglichkeiten, das eigene Vermögen nicht nur auf dem Konto liegen zu lassen, sondern ohne grossen Aufwand für sich arbeiten zu lassen.

Banken und Versicherungen bieten Fondslösungen oder ETF an, die es einfach machen, den Einstieg in die Aktienmärkte zu finden, ohne täglich die Entwicklungen auf den Märkten verfolgen oder Geld dauernd umschichten zu müssen.

Besonders wichtig ist dabei die Beratung: Eine gute Beraterin oder ein guter Berater geht auf die individuellen Lebensumstände, finanziellen Möglichkeiten und Risikobereitschaft und -fähigkeit ein, erstellt basierend darauf ein sogenanntes Anlegerprofil und schlägt die passenden Anlagemöglichkeiten vor. Hilfreich ist in jedem Fall ein grundlegendes Verständnis der Finanzmärkte. Informationen zu Aktien, Obligationen, Diversifikation & Co. erhalten Sie ebenfalls von Ihrer Beraterin oder Ihrem Berater – oder auf Online-Plattformen.

Mit der 3. Säule zum ersten Mal Geld anlegen

- Das Geld in der Säule 3a kann nur unter ganz bestimmten Voraussetzungen bezogen werden – in der Regel liegt es mehrere Jahrzehnte auf einem Konto.

- Sie können mit der Säule 3a vom Zinseszinseffekt und von Renditechancen profitieren. Keine Sorge, das geht auch ganz konservativ.

Muss ich eine hohe Summe anlegen?

«Anlegen ist nur etwas für Menschen, die schon viel Geld haben!» Dieser Irrglaube scheint sich immer noch hartnäckig zu halten. Dabei ist er nicht nur falsch, sondern auch gefährlich.

Denn insbesondere wer über kein unermessliches Vermögen verfügt, tut gut daran, sein Geld arbeiten zu lassen. Das gilt aber nur für den Teil des Vermögens, auf den Anlegerinnen und Anleger eine Weile (im Idealfall möglichst lange) verzichten können. Die laufenden Ausgaben, Rückstellungen für Steuern, Ferien, Krankenkassenprämien und unerwartete Notfälle, oder Sparbeträge für grosse Träume wie eine Weiterbildung oder eine Weltreise sollten Vorrang vor dem Investieren haben. Besonders wichtig ist dabei ein solider Notgroschen.

Was dann noch übrig bleibt, kann ganz einfach investiert werden, auch ab kleinen Beträgen. Dafür gibt es zum Beispiel sogenannte Sparpläne, in die regelmässig kleine Beträge einbezahlt werden können. Auch einmalige Geldanlagen sind bei den meisten Banken und Versicherungen schon ab wenigen tausend Franken möglich.

Was, wenn ich zum falschen Zeitpunkt anlege?

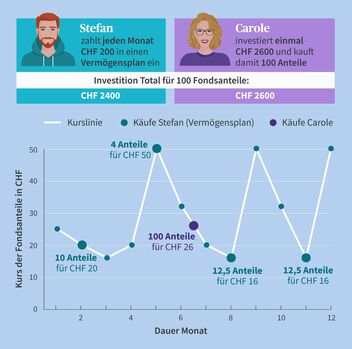

Die Aktienmärkte schwanken ständig – mal sind die Kurse hoch, mal tief. Wie findet man den richtigen Zeitpunkt für den Einstieg? Die Antwort darauf ist nicht einfach. Schliesslich können auch Expertinnen und Experten nicht vorhersagen, wie sich die Märkte entwickeln werden. Fakt ist: Wer langfristig anlegt, minimiert das Risiko, den falschen Einstiegszeitpunkt zu wählen – denn historisch betrachtet bewegen sich die Aktienkurse in der langfristigen Tendenz nach oben. Und: Es gibt die Möglichkeit, statt einmalig regelmässig Geld anzulegen. Bei einem Vermögensplan oder einem Fondssparplan können Anlegerinnen und Anleger regelmässig (zum Beispiel monatlich) einen gleichbleibenden Betrag in einen Fonds einzahlen. Dabei profitieren sie vom Durchschnittspreiseffekt. Der funktioniert so:

- Stefan zahlt jeden Monat CHF 200 in einen Vermögensplan ein

- In Monaten, in denen die Kurse hoch sind, bekommt er für seine CHF 200 weniger Aktienanteile als in Monaten, in denen die Kurse (= Preise) tief sind

- Durchschnittlich bezahlt er für 100 Fondsanteile in einem Jahr so CHF 2400 – weil er in diesem Jahr von tiefen Preisen profitieren konnte

- Carole investiert einmal CHF 2600 und kauft damit 100 Fondsanteile – und das zu einem Zeitpunkt, in dem die Kurse hoch sind

In diesem Beispiel profitiert Stefan vom Durchschnittspreiseffekt: Er bekommt mehr für sein Geld, indem er regelmässig kleinere Beträge anlegt, und so das Risiko, zu einem ungünstigen Zeitpunkt zu investieren, minimiert.