Mit dem Vermögensplan SmartFlex investieren Sie in eine smarte Kapitalanlage und bauen Ihr Vermögen gezielt auf. Dabei können Sie Ihren Vermögensplan individuell gestalten, flexibel anpassen und kostenlose Sicherheitsoptionen nutzen.

Mit unseren Sicherheitsoptionen können Sie das Risiko Ihrer Kapitalanlage steuern. Aktivieren und deaktivieren Sie diese kostenlos, wann immer Sie wollen.

Eine Kapitalanlage zielt darauf ab, langfristig Rendite zu erzielen und das angelegte Geld zu vermehren. Dieser Weg des Vermögensaufbaus eignet sich besonders für Personen, die frühzeitig mit der Alters- und Nachlassplanung beginnen möchten.

Der Vermögensplan SmartFlex der Säule 3b bietet hierfür eine ideale Lösung. Es lohnt sich, diese Kapitalanlage vor der Pensionierung abzuschliessen, denn die Steuervorteile setzen eine Mindestlaufzeit von 10 Jahren voraus. Am Ende der Laufzeit oder im Todesfall wird das angesparte Guthaben ausbezahlt.

Dank niedriger Fondskosten und attraktiver Steuervorteile bietet der Vermögensplan aufgrund der mittel- bis langfristigen Anlagedauer die Chance auf höhere Renditen im Vergleich zu herkömmlichen Bankkonten.

Einfach erklärt in wenigen Minuten.

Sie entscheiden, wie viel von Ihrem Kapital als Ertragsguthaben in Aktienfonds und wie viel als Sicherheitsguthaben zinsbringend angelegt wird. Umschichtungen zwischen Ertrags- und Sicherheitsguthaben sind jederzeit möglich.

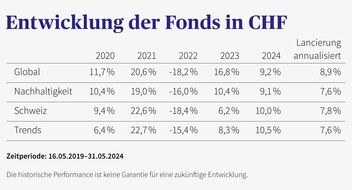

Mit dem Vermögensplan SmartFlex können Sie in Anlagen investieren, die Ihren persönlichen Überzeugungen entsprechen. Wählen Sie zwischen den Themen «Nachhaltigkeit», «Schweiz», «Zukunftstrends» und «Global». Unabhängig vom gewählten Anlagethema schliesst die AXA Unternehmen aus Branchen wie Tabak, geächtete Waffen, Kohle, Öl, Gas und weiteren aus.

Als Kapitalversicherung bietet der Vermögensplan SmartFlex im Vergleich zu einer Bankanlage folgende Vorteile:

SmartFlex unterscheidet sich von anderen Kapitalversicherungen durch folgende Zusatzleistungen:

Auf erhaltene Zinsen und Dividenden wird keine Einkommenssteuer erhoben, und die Auszahlung ist steuerfrei, wenn die folgenden Kriterien erfüllt sind:

Mit dem Vermögensplan SmartFlex profitieren Sie von den Vorteilen einer Kapitalversicherung ab einer Einmaleinlage von mindestens CHF 15 000 (Säule 3a) bzw. CHF 25 000 (Säule 3b).

In der Schweiz arbeiten immer mehr Menschen Teilzeit. Wer seine Altersvorsorge nicht aktiv in die Hand nimmt, riskiert eine massive Vorsorgelücke.

Mit Näherrücken der Pensionierung stellt sich die Frage: Wie lässt man sich sein Guthaben von der Pensionskasse auszahlen?

Bei der Wahl einer geeigneten Anbieterin für eine Vorsorgelösung auf Basis der Säule 3a stehen Interessenten schnell vor der Frage: Bank oder Versicherung?